第一类,房地产开发企业是一般纳税人资格。其中包括两种类型,第一种情况,开发建造的房地产项目适用一般计税方法的情况下,应当以当期销售额和9%的适用税率计算当期应纳税额,抵减已预缴税款后,向主管国税机关申报纳税。未抵减完的预缴税款可以结转下期继续抵减。第二种情况,房地产开发项目适用简易计税方法计税的情况下,以当期销售额和5%的征收率计算当期应纳税额,抵减已预缴税款后,向主管国税机关申报纳税。未抵减完的预缴税款可以结转下期继续抵减。

第二类,房地产开发企业是小规模纳税人资格。也就是第三种情况,以当期销售额和5%的征收率计算当期应纳税额,抵减已预缴税款后,向主管国税机关申报纳税。未抵减完的预缴税款可以结转下期继续抵减。

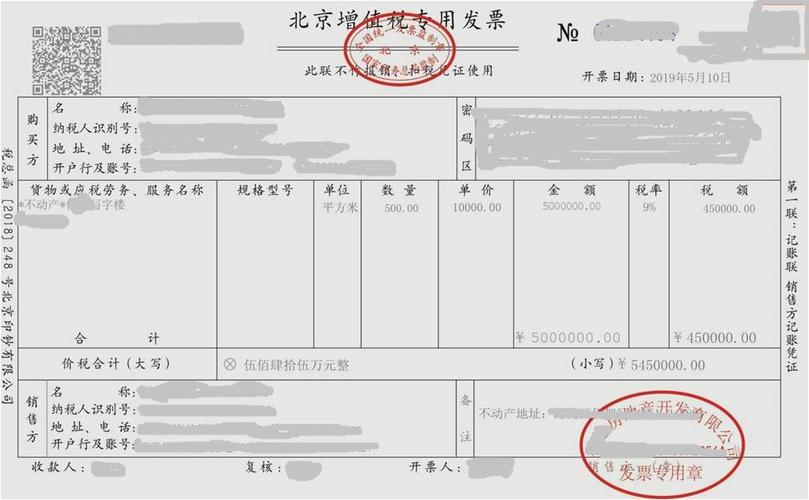

根据国家税务总局公告2016年第18号文第二章第五节规定,一般纳税人销售自行开发的房地产项目,自行开具增值税发票,其2016年4月30日前收取并已向主管地税机关申报缴纳营业税的预收款,未开具营业税发票的,可以开具增值税普通发票,不得开具增值税专用发票。一般纳税人向其他个人销售自行开发的房地产项目,不得开具增值税专用发票。

第三章第三节规定,小规模纳税人销售自行开发的房地产项目,自行开具增值税普通发票。购买方需要增值税专用发票的,小规模纳税人向主管税务机关申请代开,其2016年4月30日前收取并已向主管地税机关申报缴纳营业税的预收款,未开具营业税发票的,可以开具增值税普通发票,不得申请代开增值税专用发票。小规模纳税人向其他个人销售自行开发的房地产项目,不得申请代开增值税专用发票。

关于我们

木兰英税务师事务所(上海)有限公司专注税务咨询领域十余年,主要为企业家提供涉税合规管理咨询、税务风险危机应对和涉税规划咨询服务,同时还为企业家提供专业税务顾问、税务鉴证、税务代理、税务尽职调查、涉税培训等专业服务。

声明

本文仅代表木兰英华观点,不属于任何官方税务机构言论。内容不排除因政策变化等原因而发生变化,仅供一般参考使用,不可视为详尽说明,亦不构成提供任何专业建议或服务。相关版权归属木兰英华所有,未经授权同意,不得私自转载并商业化使用,否则有权追究其法律责任。