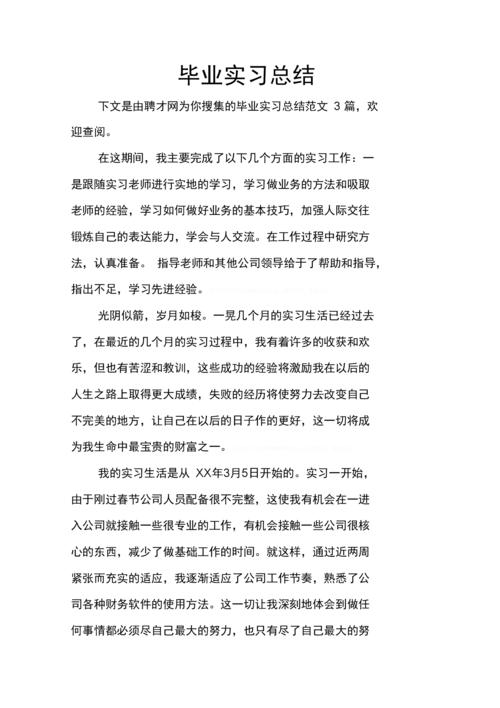

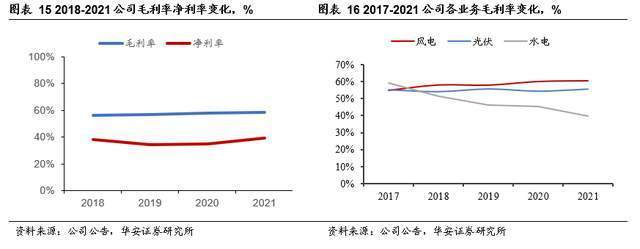

在从盈利水平来看,目前三峡能源主要业务可以拆分为三类,规模从大到小分别为:陆上风电(7.5gw)、集中式光伏发电(7gw)、海上风电(1.3gw)。与去年三季度的结构相比,可以发现,三峡能源陆上风电新增装机较少,重点发力海上风电和光伏发电,主要原因一个是陆上风电项目建设的场地限制较大,光伏和海上风电相对可建设场地更为充足;另一个是海上风电和光伏发电的毛利率相对更高(今年硅料价格暴涨后光伏发电毛利率有所下降),分别达75%和59%,而陆上风电为56%。综合来看,2020年公司的毛利率为57.7%,较2017年提高3.7个百分点,主要是发电成本的快速下降和企业运营能力的持续提高。

对于未来公司毛利率演变趋势,有不少利好因素,也有一些不利影响。利好方面,一是发电成本的下降,在技术进步和资本大举进入下,发电成本在大趋势上将会持续下降,一定程度上可以抵消一部分补贴退出的影响;二是电价回升,国家能源局近期表态认为居民用电价格太低,未来可能有上调空间;三是公司下一步的发力重点是毛利率较高、技术壁垒更大的海上风电项目,可以有效拉高公司毛利率;四是全国统一碳交易市场的推出和碳交易市场的全面发展,将会为公司带来发电外的卖碳收入,获取“卖电➕卖碳”的双重收益。不利因素方面,主要在于财政补贴的全年退坡,特别是未来随着海上风电财政补贴的退出,清洁能源将进入全面平价时代,将一定程度上拉低公司毛利率。综合正负两方面影响因素,我相信公司的毛利率即使有一些下降,但总体应该能够维持在50%以上的水平(海通证券最新预测2023年毛利率较目前下降1.3个百分点到56.4%)。

综上所述,预计公司未来五年将保持总装机量、发电量、营收和利润的全面快速增长,年复合增长率保守估计也将在35%以上,2023年利润至少在100亿以上,相对于目前的1699亿总市值,PE只有17左右,PEG只有0.5左右,属于明显低估。

根据最新公司的数据,上半年公司发电量同比增长44%,高于我上述测算的增速。而且可以肯定的是,随着此次IPO募集资金全部投入新建风电项目,增速必然会有一个提升。

在目前这个点位,对于三峡能源这样一只处在最强风口上的龙头企业来说,放长到一年甚至三年的长视角来看,我认为具有很高的投资价值,值得持续逢低加仓,并坚定持有一年甚至十年。